作者|张爽 编辑|六耳 来源|直通北交所

明天(9月28日),北交所上市委即将召开第2022年第48次审议会议,审议基康仪器(830879.NQ)的北交所IPO申请。

作为智能监测终端、安全监测物联网解决方案及服务提供商,基康仪器在5月13日第一次上会时并不顺,因商标的独立性、关联方认定等问题被摁下上市“暂停键”。北交所上市委要求公司对一些问题进行补充说明。

基康仪器也是迄今被北交所暂缓审议的2家企业中,唯一一家还没有完成“二战”的企业,距离第一次上会审议已过去4个月之久。

-1-

去年净利飙涨2倍多,迎来高光时刻

处于仪器仪表制造业的基康仪器,1998年3月在北京成立。公司主营业务为智能监测终端的研发、生产与销售,同时提供安全监测物联网解决方案及服务。

产品主要用于工程安全监测及野外环境监测领域,在三峡水电站、南水北调、小浪底水利工程、京沪高铁、大兴国际机场等项目中均有应用。

这些庞大的行业体量和可观的需求,助力基康仪器迎来了高光时刻,乘风而起,业绩连年增长。

招股说明书显示,2019年、2020年基康仪器营业收入分别为1.71亿元、2.12亿元,归母净利润分别为2095.68万元、4051.73万元。

去年基康仪器营业收入和净利润再飙涨,分别达到2.59亿元和5038.52万元,净利润相比2019年高出2倍多。而今年上半年净利润也达到了2247万元,高于2019年全年净利润。

研发费用的投入,从一定程度上反映了企业的创新能力。

直通北交所(ID:tobse666)注意到,近年来,基康仪器在研发上下了不少“血本”,2019~2021年研发投入占营业收入的比例分别达到10.69%、8.73%、7.57%。

目前,基康仪器拥有安全监测精密传感器及智能数据采集设备制造的核心技术,已在安全监测传感器行业领域取得了诸多突破,并且形成了多项自主知识产权,共获得42项国家专利,其中发明专利就有16项。

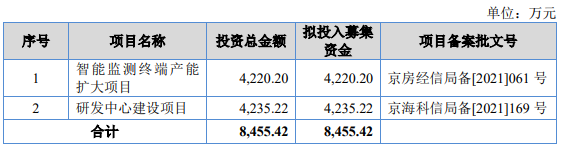

这次北交所IPO拟募集的8450万元也要用来搞研发,智能监测终端产能扩大项目和研发中心建设项目的投入各占半。

(图源:招股说明书)

(图源:招股说明书)

不仅如此,基康仪器还是北京市专精特新“小巨人”企业、国家高新技术企业。

-2-

首次上会曾被暂缓审议

尽管基康仪器具备研发优势,业绩连年飙涨,但是其冲刺北交所IPO并不那么“顺心”,没能逃得过上市委的“火眼金睛”。

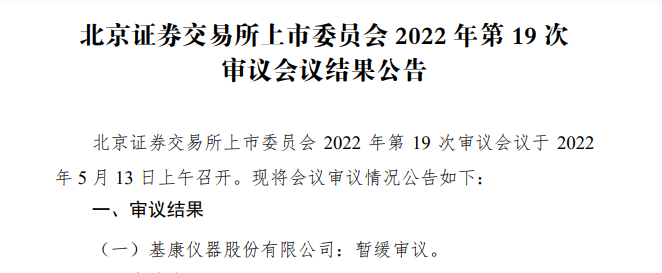

在今年5月13日北交所上市委召开的2022年第19次审议会议上,基康仪器第一次上会就被暂缓审议。

当时,北交所上市委重点关注了基康仪器的商标独立性、关联方认定、收入不一致等问题。

(图源:北交所官网)

(图源:北交所官网)

基康仪器与美国基康之间的独家代理商业模式、商标被撤销的风险等问题,引起了北交所上市委的重点关注。

在招股说明书(上会稿)中,基康仪器介绍公司自产产品在2019年~2021年各期的收入占比分别为68.21%、62.59%、63.30%。产品类型、所处行业及主要客户的类型特点决定,公司业务开展对基康商标的依赖程度较低。

基康仪器还介绍,公司拟创立新品牌并已于2022年3月18日向国家知识产权局提交《商标注册申请书》以申请新的系列商标。若基康仪器的相关商标、商号被撤销或宣告无效,可能对公司业绩和持续经营能力产生不利影响。

对此,北交所要求基康仪器进一步明确与美国基康关于商标、商号权属及其使用范围相关权利义务约定情况,是否存在被撤销、宣告无效、诉讼等法律风险。

除此之外,基康仪器的关联方认定等问题也成为北交所上市委关注的焦点,并且对此相关问题予以重点关注。

北京纽英斯是基康仪器的主要供应商。基康仪器在招股书中表示,北京岩土系公司董事、监事的近亲属通过纽英斯曾实际持股的公司,2019年7月不再持有股权。

然而,报告期内基康仪器向北京岩土销售产品,同时存在少量采购,纽英斯为基康仪器外协加工供应商,且基康仪器财务部副经理罗军持有纽英斯15%股权。

对此,北交所上市委要求基康仪器进一步说明罗军取得股权的相关过程、罗军持股的合理性、真实性,是否存在代持、委托持股或者其他相关安排。

北交所还要求进一步说明发行人与纽英斯交易的真实性及必要性;北京岩土、纽英斯是否对发行人构成重大依赖,是否实质构成发行人关联方,是否存在通过上述方式变相实现关联关系非关联化的行为等问题,并要求说明关联方及关联交易金额认定及披露是否真实、准确。

事实上,基康仪器之前信息披露不充分早有先例。直通北交所(ID:tobse666)注意到,早在今年3月7日的首轮问询回复中,基康仪器也承认报告期内存在应披未披的关联方和关联交易。

北京SOIL仪器有限公司(以下简称“北京岩土”)原是基康仪器的董事、监事,其近亲属通过北京纽英斯实际持股的企业,同时,是基康仪器的客户和供应商,2019年7月,上述人员转让了所持北京岩土股权。

2018年至2021年,基康仪器向北京岩土销售设备及软件222.05万元、299.52万元、430.24万元、788.07万元,采购产品11.84万元、1.41万元、3.85万元、25.62万元。

然而,直至2021年10月基康仪器才发布公告,将北京岩土补充确认为其关联方,并将相关交易补充确认为关联交易。

这也意味着,基康仪器早前对问询的回复并没有获得上市委的足够认可,仍然需要作出进一步地解释和披露。

-3-

4个月后才获二次上会“通行证”

上述诸多问题成为“拦路虎”,基康仪器IPO被北交所上市委摁下了“暂停键”。

为了回应上市委对商标独立性的质疑,在被暂缓审议半个多月后的6月2日,基康仪器与美国基康签署了《合作协议》,双方就商标商号使用范围主要权利义务进行了约定。

比如,“就发行人为美国基康全资子公司期间持有的系列商标、商号的权属,双方确认,美国基康于2012年4月转让其所持基康有限100%股权时,股权转让对价已包含基康有限名下全部有形资产及无形资产(包括但不限于商标、商号及专利)的价值,自股权转让款支付完毕之日起,美国基康不享有该等商标、商号的任何权利和利益,基康仪器有限有权自由使用该等商标、商号,美国基康对该等商标、商号的所有权及使用情况不存在异议。”

同时,美国基康也承诺不会对基康仪器截至《合作协议》签署之日所拥有的商标、商号、专利等知识产权申请撤销或宣告无效,或就该等知识产权对发行人及其控股子公司提起诉讼或仲裁。

为证明在关联认定问题上“我很诚实,我没有错”,基康仪器使出浑身解数,以大量篇幅还原了关联方各种细节的来龙去脉,进行全景式解读。

例如,对“关联方持股的主要事项节点情况”、“关联自然人退出纽英斯股权过程”、“关联自然人退出北京岩土资金流情况”等均作出了详尽的补充说明。

并且,基康仪器还进一步解释称,其董事、监事、近亲属已分别于2019年和2013年退出北京岩土和纽英斯,股权转让真实,不存在委托持股、信托持股等其他利益安排,不存在实质关联关系。关联自然人与纽英斯的股权关系已于2013年解除且不再担任董事、高级管理人员等职务,其与纽英斯不存在关联关系。

除上述问题之外,直通北交所(ID:tobse666)查阅招股书发现,基康仪器还存在应收账款坏账损失的风险,且应收账款回款速度较慢。

招股书(上会稿)显示,截至2021年12月31日,公司应收账款余额已达2亿元,其中一年内应收账款占比达61.35%。

基康仪器表示,公司的应收账款客户主要是国有大中型企业、科研院所、设计院等,客户信誉良好且与公司保持长期稳定合作关系,出现坏账的可能性相对较小,并且公司已对应收账款计提了充足的坏账准备。

(图源:招股说明书)

(图源:招股说明书)

不过,从应收账款的周转率来看,应收账款的回款情况并不理想,应收账款周转率低于同行业可比公司均值,还不及行业平均水平的一半。

基康仪器于6月17日落实北交所上市委审议会议意见函的回复,时间过去3个多月之后,9月21日才获得北交所上市委二度上会的“通行证”。这距离被暂缓审议也已过去4个多月之久。

这也是被北交所暂缓审议的企业中,唯一一家暂未二次上会的企业(天济草堂自行撤销上市除外)。

这一次,基康仪器能否顺利过关,实现“上市梦”?

(完)

如果您还希望阅读更多深度内容,也可以关注直通北交所(ID:tobse666)官方公众号。从这里,一起走进北交所。

登录后发表评论